转载:http://stock.10jqka.com.cn/20240724/c660102041.shtml

2024-07-24 11:08:12·来源: 中国经济网

北京7月24日讯信音电子(301329)(301329.SZ)昨日晚间公布关于持股5%以上股东减持股份的预披露公告。富拉凯咨询(上海)有限公司(简称“富拉凯咨询”)计划在公告披露之日起15个交易日后的三个月内(2024年8月14日至2024年11月13日)以大宗交易方式合计减持公司股份不超过1,500,000股(占公司总股本比例0.88%)。

北京7月24日讯信音电子(301329)(301329.SZ)昨日晚间公布关于持股5%以上股东减持股份的预披露公告。富拉凯咨询(上海)有限公司(简称“富拉凯咨询”)计划在公告披露之日起15个交易日后的三个月内(2024年8月14日至2024年11月13日)以大宗交易方式合计减持公司股份不超过1,500,000股(占公司总股本比例0.88%)。

富拉凯咨询与PITAYA LIMITED同为刘芳荣直接控制的企业。二者合计持有信音电子首次公开发行前的股份9,936,000股,占公司总股本比例的5.84%,为公司持股5%以上股东。其中,富拉凯咨询持有公司首次公开发行前的股份7,200,000股,占公司总股本比例的4.23%;PITAYALIMITED持有公司首次公开发行前的股份2,736,000股,占公司股份总数的1.61%。

上述股份均为公司首次公开发行前取得,该部分股份于2024年7月19日解除限售上市流通。信音电子在公告中表示,富拉凯咨询不是公司控股股东、实际控制人,本次减持计划实施不会导致公司控制权发生变更,亦不会对公司治理结构及持续经营产生影响。

信音电子于2023年7月17日在深交所创业板上市,此次公开发行股票4,300.00万股,占发行后总股本的比例为25.26%,发行价格为21.00元/股,保荐机构(主承销商)为长江证券承销保荐有限公司,保荐代表人为杜超、王海涛。

信音电子募集资金总额为90,300.00万元,扣除发行费用后,募集资金净额为82,266.84万元。公司最终募集资金净额比原计划多31,152.44万元。信音电子于2023年7月7日发布的招股说明书显示,公司拟募集资金51,114.40万元,分别用于信音电子(中国)股份有限公司扩建58000万件连接器项目、信音电子(中国)股份有限公司建研发中心项目。

公司首次公开发行新股的发行费用为8,033.16万元,其中长江证券承销保荐有限公司获得保荐及承销费用5,918.00万元。

上市首日,信音电子盘中最高报32.00元,收盘报28.51元,涨幅35.76%,此后股价一路震荡下挫,目前该股股价处于破发状态。

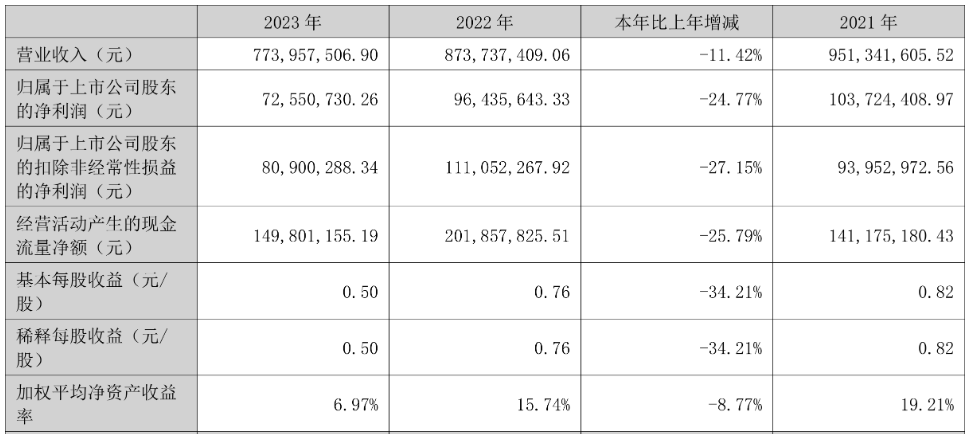

2023年,信音电子实现营业收入7.74亿元,同比下降11.42%;归属于上市公司股东的净利润7255.07万元,同比下降24.77%;归属于上市公司股东的扣非净利润8090.03万元,同比下降27.15%;经营活动产生的现金流量净额为1.50亿元,同比下降25.79%。

公司2023年年度股东大会审议通过的2023年度利润分配方案如下:以2023年12月31日总股本170,200,000股为基数,向全体股东按每10股派发现金股利人民币2.4元(含税),共计派发人民币40,848,000.00元(含税),剩余未分配利润结转至下一年度。本次不送红股,不进行资本公积金转增股本。

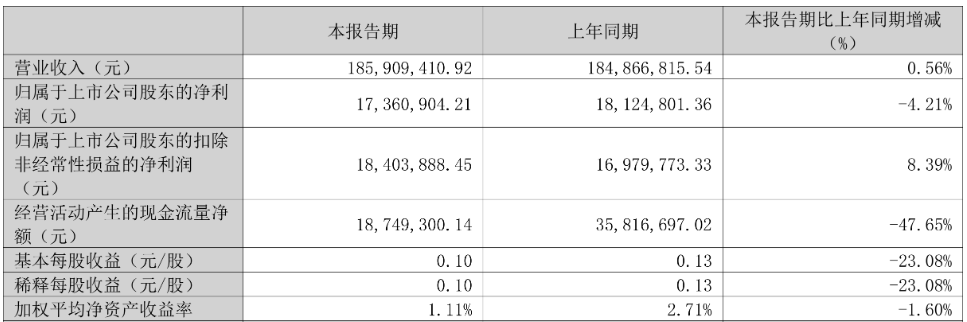

2024年第一季度,信音电子实现营业收入1.86亿元,同比增长0.56%;归属于上市公司股东的净利润1736.09万元,同比下降4.21%;归属于上市公司股东的扣非净利润1840.39万元,同比增长8.39%;经营活动产生的现金流量净额为1874.93万元,同比下降47.65%。

当前位置:新闻详细

当前位置:新闻详细